ブログ

2017.07.19

税務会計

中小企業経営強化税制の適用について

中小企業経営強化税制の適用要件を満たす案件がありましたので、経営力向上計画をつくります。

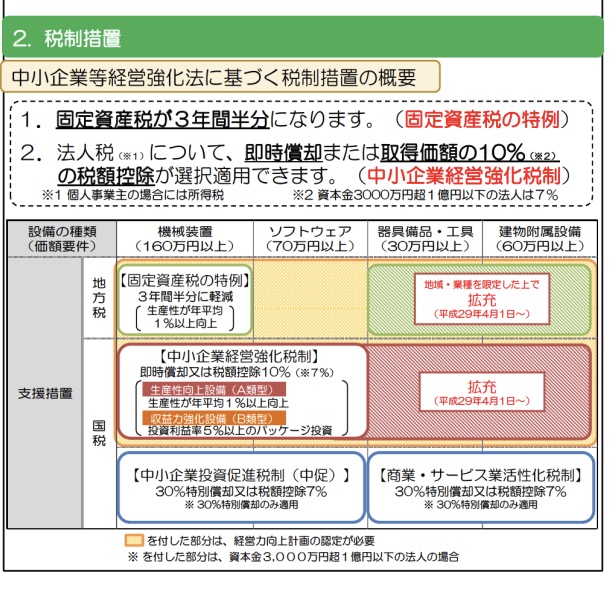

中小企業経営強化税制は即時償却もしくは10パーセントの税額控除を受けることができる制度です。

即時償却を選ぶと、固定資産の取得価額全額を損金算入・必要経費にできるので、その年度の税額を少なくすることができます。固定資産を購入する年度は購入資金がたくさん必要になるので、資金繰りの面で助かります。

即時償却は減価償却の前倒しなので、長期的に見れば節税効果はありません。

一方、税額控除は固定資産の取得価額の10パーセントを税額控除するので、即時償却とは異なり長期的にみても節税になります。

しかし、その年度の法人税額の20パーセントが限度であること、また翌年度までした繰越しができないので控除しきれない可能性もあります。

どちらかが必ず得するというわけではなく、支払う税額と固定資産の取得価額とにより、個別にシミュレーションする必要があります。

http://www.chusho.meti.go.jp/keiei/kyoka/2017/170407zeiseikinyu.pdf

経営力向上計画は以前も作ったことがありますが、平成29年4月以降は対象範囲などに変更があります。

http://www.chusho.meti.go.jp/keiei/kyoka/2017/170315kyoka.htm

こちらの計画を作成すれば固定資産税の減免も適用される可能性があります。

細かな計画の作り方などはご相談頂ければ大丈夫ですが、器具備品であれば30万円以上から適用を受けることができるかもしれないので、固定資産を購入する際は、そのような制度があったことを思い出していただければと思います。

2017.07.19